В Алтайском крае зафиксировали самые высокие темпы роста заработной платы за последние 15 лет

Популярное за 100 дней

Рубрики

Финансовое положение алтайских предприятий оценивается как удовлетворительное и даже несколько улучшилось по сравнению с концом прошлого года. К такому выводу пришли эксперты Центробанка по итогам опроса предприятий различных отраслей региональной экономики. Результаты мониторинга легли в основу Финансового обзора Алтайского края в 1 квартале 2015 года. Как сообщают специалисты Банка России, анализ финансового состояния предприятий Алтайского края основан на информации, полученной в результате анкетирования, проведенного по итогам I квартала 2015 года. На вопросы финансовой анкеты ответило 36 предприятия региона, общая величина их активов составила 43,7 млрд. руб., объем произведенной продукции – 16,1 млрд. руб., численность занятых – 21,5 тыс. человек. Результаты анализа, проведенного в рамках мониторинга предприятий, показывают, что финансовое положение предприятий в I квартале 2015 года было удовлетворительным и несколько улучшилось по сравнению с соответствующим периодом предыдущего года. Удовлетворительное финансовое положение сформировалось по всем группам предприятий: крупнейшие (с активами свыше 1 млрд. руб.), крупные и средние (от 100 млн. до 1 млрд. руб.), малые (до 100 млн. руб.). Наиболее благоприятное финансовое положение сложилось по малым предприятиям, где отмечен низкий уровень долговой нагрузки, наибольшая степень обеспеченности совокупных обязательств выручкой и текущих обязательств оборотными активами. По группе крупных и средних предприятий сложился достаточный уровень самофинансирования и достаточная степень обеспеченности текущих и совокупных обязательств при высокой долговой нагрузке. По крупнейшим предприятиям наблюдается умеренная долговая нагрузка, наиболее высокий уровень рентабельности продаж, активов и собственного капитала. Доля рентабельных предприятий в I квартале 2015 года увеличилась по сравнению соответствующим периодом 2013 года с 59% до 63,9% от общего числа участников мониторинга. Наибольший удельный вес рентабельных предприятий отмечен на предприятиях химического производства, (100%), сельского хозяйства, охоты и лесного хозяйства (100%). Доля убыточных предприятий составила 33,3%. Наибольший удельный вес убыточных предприятий наблюдался на предприятиях металлургического производства и производства готовых металлических изделий (100%). Общим финансовым результатом деятельности предприятий выборки по итогам I квартала 2015 года, как и в соответствующем периоде 2013 года, стала чистая прибыль. Прибыль была получена на предприятиях большинства рассматриваемых видов экономической деятельности. При этом рост чистой прибыли по сравнению с соответствующим периодом предыдущего года наблюдался на предприятиях сельского хозяйства, охоты и лесного хозяйства, химического производства, по производству машин и оборудования. Чистую прибыль в отчётном периоде вместо чистого убытка в соответствующем периоде предыдущего года получили на предприятиях строительства, по производству пищевых продуктов, включая напитки, и табака. Чистый убыток получили предприятия оптовой и розничной торговли, металлургического производства и производства готовых металлических изделий. ЦЕНТРАЛЬНЫЙ БАНК РОССИЙСКОЙ ФЕДЕРАЦИИОтделение Барнаул ФИНАНСОВЫЙ ОБЗОРАлтайский край I квартал 2015 года

Введение

Основные тенденцииРезультаты анализа, проведенного в рамках мониторинга предприятий, показывают, что финансовое положение предприятий в I квартале 2015 года было удовлетворительным и несколько улучшилось по сравнению с соответствующим периодом предыдущего года. Улучшение финансового положения было обусловлено:

Улучшение финансового положения было ограничено:

Удовлетворительное финансовое положение сформировалось по всем группам предприятий: крупнейшие (с активами свыше 1 млрд. руб.), крупные и средние (от 100 млн. до 1 млрд. руб.), малые (до 100 млн. руб.). Наиболее благоприятное финансовое положение сложилось по малым предприятиям, где отмечен низкий уровень долговой нагрузки, наибольшая степень обеспеченности совокупных обязательств выручкой и текущих обязательств оборотными активами. По группе крупных и средних предприятий сложился достаточный уровень самофинансирования и достаточная степень обеспеченности текущих и совокупных обязательств при высокой долговой нагрузке. По крупнейшим предприятиям наблюдается умеренная долговая нагрузка, наиболее высокий уровень рентабельности продаж, активов, и собственного капитала. Стратегия предприятий с учетом сложившихся условий их деятельности

В целом управление активами и пассивами по итогам I квартала 2015 года привело к получению прибыли до налогообложения на крупнейших, крупных и средних предприятиях. Отрицательное сальдо прочих операционных и внереализационных доходов и расходов получено по предприятиям всех категорий активов. Кроме того, для крупнейших предприятий было характерно увеличение отрицательного сальдо процентных платежей. По крупнейшим, крупным и средним предприятиям была получена чистая прибыль, по малым – чистый убыток. Рост уровня самофинансирования наблюдался по крупным и средним предприятиям. В то же время они оказались в наибольшей зависимости от внешних инвесторов и кредиторов. За анализируемый период финансовый рычаг увеличился у малых предприятий. Степень обеспеченности текущих обязательств уменьшилась среди крупнейших и малых предприятий. Объем денежных средств уменьшился по предприятиям всех категорий активов.

Общая характеристика капитала предприятий

Анализ финансового состояния предприятий Алтайского края основан на информации, полученной в результате анкетирования, проведенного по итогам I квартала 2015 года. На вопросы финансовой анкеты ответило 36 предприятия региона, общая величина их активов составила 43,7 млрд. руб., объем произведенной продукции – 16,1 млрд. руб., численность занятых – 21,5 тыс. человек. Структура выборки по видам экономической деятельности: промышленное производство – 47,2%, оптовая и розничная торговля; ремонт автотранспортных средств, мотоциклов, бытовых изделий и предметов личного пользования – 22,2%, транспорт и связь – 8,3%, сельское хозяйство, охота и лесное хозяйство – 5,6%, строительство – 5,6%, прочие виды экономической деятельности – 11,1%. Учетная политика участников опроса носила следующий характер:

1.1. Структура активов по видам экономической деятельностиЗа отчетный период в структуре активов по видам экономической деятельности произошли изменения. Рост доли активов наблюдался по предприятиям химического производства (с 7,9% до 8,7%), по производству машин и оборудования (с 9% до 9,3%), по производству и распределению электроэнергии, газа и воды (с 3,2% до 3,3%). Снижение доли активов наблюдалось по предприятиям по производству пищевых продуктов, включая напитки, и табака (с 12% до 11,7%), транспорта и связи (с 12,5% до 12,3%), оптовой и розничной торговли (с 14,9% до 13,6%). На предприятиях сельского хозяйства, охоты и лесного хозяйства, строительства, металлургического производства и производства готовых металлических изделий, доля активов не изменилась. Доля активов, приходящаяся на предприятия промышленного производства в целом, увеличилась с 71,1% до 72,7%. Рисунок 1

1.2. Концентрация и централизация капиталаВ отчетном периоде уровень концентрации капитала[1] увеличился на 2%, на конец периода она составила 1214,2 млн. руб. Наиболее высокая степень концентрации, а также централизации капитала наблюдалась у предприятий таких видов экономической деятельности, как химическое производство, транспорт и связь, производство пищевых продуктов, включая напитки, и табака, производство машин и оборудования, (рисунок 2). Рисунок 2

Уровень концентрации капитала увеличился на предприятиях таких видов экономической деятельности, как химическое производство (на 12,4%), производство и распределение электроэнергии, газа и воды (на 5,8%), производство машин и оборудования (на 5%), строительство (на 1,8%), металлургическое производство и производство готовых металлических изделий (на 1,3%), сельское хозяйство, охота и лесное хозяйство (на 0,7%), транспорт и связь (на 0,1%). В выборке доминировали крупные и средние предприятия с активами от 100 млн. руб. до 1 млрд. руб. (36,1%). Их доля в общей величине активов составила 10,2%. В то же время 12 крупнейших предприятий, или 33,3% выборки, сформировали 89,4% совокупных активов. Остальные 0,4% общих активов приходились на малые (до 100 млн. руб.) предприятия, доля которых в выборке 30,6%. При этом величина капитала у крупнейших предприятий увеличилась на 2,6%, у крупных и средних, а также малых – уменьшилась, соответственно, на 3,1% и 0,8%. 1.3. Структура капиталаПо итогам I квартала 2015 года предприятиям было достаточно собственного капитала и долгосрочных обязательств для формирования основного капитала (рисунок 3). Рисунок 3

Часть собственных средств для формирования оборотного капитала использовали предприятия следующих видов экономической деятельности: сельское хозяйство, охота и лесное хозяйство, строительство, транспорт и связь, химическое производство. У предприятий остальных видов деятельности наблюдался недостаток собственных средств. Преобладающий источник формирования капитала в целом по выборке предприятий – привлеченный капитал[2], который составил 58,4% от общего размера капитала, собственные средства[3] – соответственно, 41,6%. Вместе с тем в сельском хозяйстве, охоте и лесном хозяйстве, на транспорте и связи, в химическом производстве сложилась противоположная ситуация. В целом предприятиями во внеоборотные активы было размещено 44,3% имеющихся средств, а в оборотный капитал – 55,7%. Подобная ситуация сложилась на предприятиях сельского хозяйства, охоты и лесного хозяйства, строительства, оптовой и розничной торговли; ремонту автотранспортных средств, мотоциклов, бытовых изделий и предметов личного пользования, химического производства, по производству машин и оборудования, по производству и распределению электроэнергии, газа и воды. На предприятиях транспорта и связи, по производству пищевых продуктов, включая напитки, и табака, металлургического производства и производства готовых металлических изделий предпочитали больше средств размещать во внеоборотные активы.

2. Динамика активов и пассивов

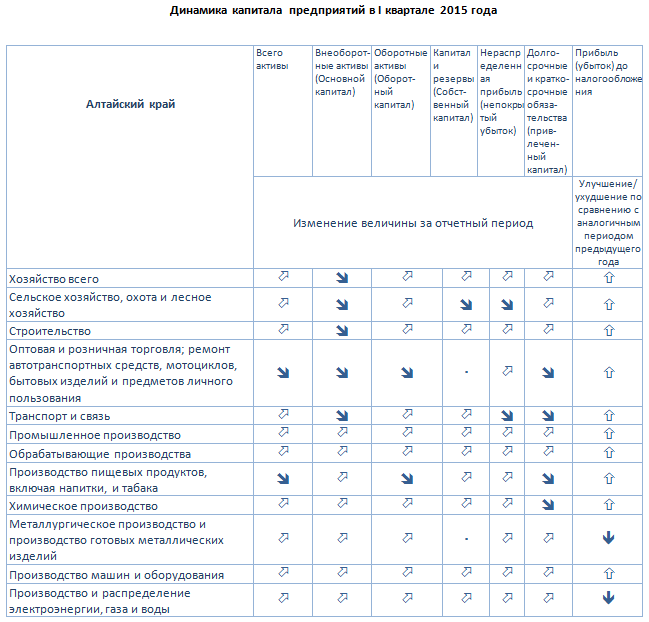

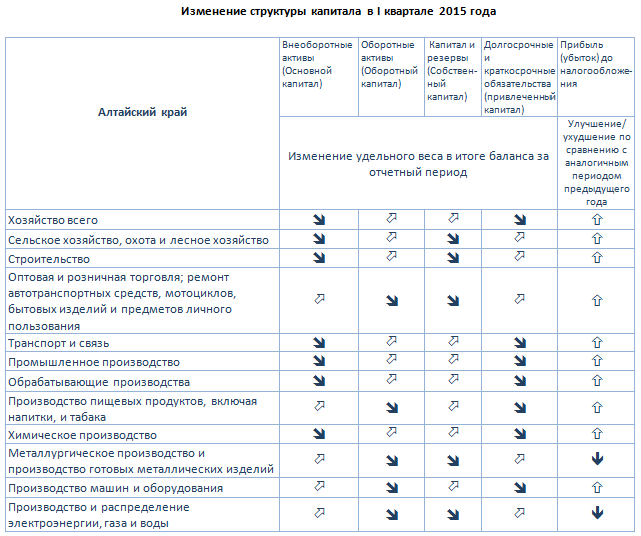

2.1. Общая динамика капиталаЗа отчётный период капитал (итог баланса) предприятий-участников мониторинга увеличился на 2% (за I квартал 2014 года – на 3,5%). В целом увеличение капитала происходило в условиях замедления ухудшения экономической конъюнктуры [4]. Основной капитал[5] предприятий в отчетном периоде уменьшился на 0,2% (за I квартал 2014 года – увеличился на 0,4%). При этом рост данного показателя отмечен на предприятиях по производству и распределению электроэнергии, газа и воды (на 7,7%), химического производства (на 5,8%), по производству машин и оборудования (на 5,2%), металлургического производства и производства готовых металлических изделий (на 1,5%), по производству пищевых продуктов, включая напитки, и табака (на 0,6%). По предприятиям остальных рассматриваемых видов экономической деятельности наблюдалось уменьшение основного капитала (на 5% - по предприятиям оптовой и розничной торговли, на 4,9% - сельского хозяйства, охоты и лесного хозяйства, на 1,8% - строительства, на 2,2% - транспорта и связи). Собственный капитал предприятий увеличился на 3,7% (за I квартал 2015 года – на 1,5%). Увеличение величины собственного капитала наблюдалось на предприятиях химического производства (на 14,4%), по производству машин и оборудования (на 6,7%), по производству и распределению электроэнергии, газа и воды (на 2,7%), транспорта и связи (на 2,6%), по производству пищевых продуктов, включая напитки, и табака (на 1,2%), строительства (на 0,4%). Уменьшение объёма капитала и резервов произошло у предприятий сельского хозяйства, охоты и лесного хозяйства (на 0,1%). Таблица 1

В I квартале 2015 года величина оборотного капитала[6] увеличилась на 3,8% (за I квартал 2014 года – на 6%). Увеличение оборотных активов стало следствием роста объёма дебиторской задолженности. Более всего объём оборотного капитала увеличился на предприятиях транспорта и связи (на 19,5%), химического производства (на 19,1%). При этом на предприятиях оптовой и розничной торговли, по производству пищевых продуктов, включая напитки, и табака, произошло уменьшение объёма оборотных активов (соответственно, на 7,4% и 2,7%). Изменение динамики оборотных и внеоборотных активов повлияло на изменение соотношения этих элементов в структуре активов предприятий: операционный рычаг[7], на начало года составлял 1,2, к концу I квартала 2015 года он увеличился до 1,3. Таблица 2

Привлеченный капитал увеличился на 0,8% (за I квартал 2014 года – на 5,1%). Увеличение привлеченного капитала наблюдалось на предприятиях сельского хозяйства, охоты и лесного хозяйства – на 16,6%, строительства – на 15%, по производству и распределению электроэнергии, газа и воды – на 7,5%, по производству машин и оборудования - на 4,4%, металлургического производства и производства готовых металлических изделий – на 3,8%. Уменьшение величины привлечённого капитала наблюдалось на предприятиях транспорта и связи - на 12,4%, оптовой и розничной торговли – на 6,3%, химического производства – на 5,1, по производству пищевых продуктов, включая напитки, и табака – на 1,6%. Финансовый рычаг[8] по сравнению с началом отчётного периода не изменился, оставшись на уровне 1,4. В наибольшей зависимости от внешних инвесторов и кредиторов оказались предприятия по производству машин и оборудования (2,9), по производству пищевых продуктов, включая напитки, и табака (2,2). И наоборот, наибольшей финансовой автономией обладали предприятия транспорта и связи (0,2), сельского хозяйства, охоты и лесного хозяйства (0,1), строительства (0,1) и химического производства (0,1). В целом доля внеоборотных активов снизилась (с 45,2% до 44,3%), а оборотных – соответственно, возросла (с 54,8% до 55,7%). На большей части предприятий рассматриваемых видов экономической деятельности сложилась аналогичная ситуация (таблица 2). Доля привлеченного капитала увеличилась (с 40,9% до 41,6%), а собственного – соответственно, уменьшилась (с 59,1% до 58,4%). 2.2. Основной капиталУменьшение величины основного капитала на 0,2% было обусловлено уменьшением объема ряда его составляющих. Уменьшение объемов нематериальных активов (в целом на 6,6%) наблюдалось в основном на предприятиях промышленного производства (на 6,6). Основные средства уменьшились на 17%, что явилось следствием уменьшения их объема на предприятиях большинства видов экономической деятельности: строительство (на 28,9%), сельское хозяйство, охота и лесное хозяйство (на 5,2%), оптовая и розничная торговля (на 7,4%), металлургическое производство и производство готовых металлических изделий (на 3,5%), транспорт и связь (на 2,7%), производство машин и оборудования (на 0,6%). Доходные вложения в материальные ценности[9] уменьшились на 3,6% за счет их уменьшения на предприятиях по производству машин и оборудования, производства пищевых продуктов, включая напитки, и табака, химического производства, но их влияние на изменение суммы основного капитала было незначительным. Долгосрочные финансовые вложения[10] увеличились на 0,1% за счет увеличения их объёма на предприятиях промышленного производства (на 0,2%). Таким образом, возросла значимость компонентов основного капитала, формирующих будущие возможности предприятий. 2.3. Оборотный капиталВ I квартале 2015 года увеличение оборотного капитала предприятий на 3,8% произошло за счет роста объемов входящей в его состав дебиторской задолженности (таблица 3). Таблица 3

Оборотный капитал предприятий на 40,8% состоял из дебиторской задолженности. В целом по краевой выборке она увеличилась на 13,2%, и особенно значительно на предприятиях строительства (на 78,9%), металлургического производства и производства готовых металлических изделий (на 45%), транспорта и связи (на 38,9%). Уменьшение объёма дебиторской задолженности наблюдалось по предприятиям оптовой и розничной торговли (на 1%), по производству машин и оборудования (на 9,5%). Объём запасов уменьшился на 1%, их доля в структуре оборотного капитала снизилась с 42,4% до 40,8%. Запасы снизились по предприятиям транспорта и связи (на 33,7%), по производству пищевых продуктов, включая напитки, и табака (на 11,2%), оптовой и розничной торговли (на 9,4%), металлургического производства и производства готовых металлических изделий (на 6,1%), сельского хозяйства, охоты и лесного хозяйства (на 3,6%). Увеличение объёма запасов произошло у предприятий следующих видов экономической деятельности: строительство (на 24,9%), производство машин и оборудования (на 14,4%), химическое производство (на 8%), производство и распределение электроэнергии, газа и воды (на 3,7%). Доля краткосрочных финансовых вложений в оборотном капитале уменьшилась по сравнению с началом отчётного периода с 7,5% до 6,2%. Их объём уменьшился на 14,3%, влияние на изменение оборотных активов не было значительным. Уменьшение краткосрочных финансовых вложений наблюдалось только по предприятиям сельского хозяйства, охоты и лесного хозяйства (на 96,7%). Рост краткосрочных финансовых вложений произошёл в производстве машин и оборудования (на 8,4%), производстве пищевых продуктов, включая напитки, и табака (на 5%), производстве и распределении электроэнергии, газа и воды (на 2,3%), оптовой и розничной торговле (на 0,4%). В результате уменьшения объема денежных средств (на 1,8%) их доля в оборотном капитале снизилась с 8,4% до 8%. Наиболее существенно объём денежных средств уменьшился на предприятиях транспорта и связи (на 78,1%), оптовой и розничной торговли (на 59,6%). Рост объёма денежных средств наблюдался на предприятиях сельского хозяйства, охоты и лесного хозяйства (на 66,6%), химического производства (на 38,7%), по производству машин и оборудования (на 15%), по производству пищевых продуктов, включая напитки, и табака (13,9%), по производству и распределению электроэнергии, газа и воды (на 0,5%). В результате, структура оборотных активов изменилась следующим образом. Основными составляющими оборотного капитала стали запасы и дебиторская задолженность (по 40,8%). Доля краткосрочных финансовых вложений уменьшилась с 7,5% до 6,2%, денежных средств - с 8,4% до 8%, налога на добавленную стоимость – с 1,9% до 1,5%. 2.4. Собственный капиталСобственный капитал опрошенных предприятий в I квартале 2015 года увеличился на 3,7%. Чистые активы[11] предприятий увеличились на 3,8%. Увеличение величины чистых активов наблюдалось у предприятий химического производства (на 14,4%), по производству машин и оборудования (на 6,7%), металлургического производства и производства готовых металлических изделий (на 5%), оптовой и розничной торговли (на 4,1%), по производству и распределению электроэнергии, газа и воды (на 2,7%), транспорта и связи (на 2,6%), по производству пищевых продуктов, включая напитки, и табака (на 1,2%), строительства (на 0,4%). По предприятиям сельского хозяйства, охоты и лесного хозяйства величина чистых активов уменьшилась на 0,1%. 2.5. Привлеченный капиталПривлеченный капитал в I квартале 2015 года увеличился на 0,8%, при этом предприятия выборки увеличили, как краткосрочные обязательства (0,3%), так и долгосрочные обязательства (на 2,6%). Увеличение краткосрочных обязательств наблюдалось на предприятиях по предприятиям сельского хозяйства, охоты и лесного хозяйства (на 27,3%), строительства (на 15%), по производству и распределению электроэнергии, газа и воды (на 8%), по производству машин и оборудования (на 4,3%), металлургического производства и производства готовых металлических изделий (на 4,1%). Краткосрочные обязательства уменьшились у предприятий следующих видов экономической деятельности: транспорт и связь (на 12,4%), оптовая и розничная торговля (на 10,7%), химическое производство (на 7%), производство пищевых продуктов, включая напитки, и табака (на 0,1%). Увеличение величины долгосрочных обязательств произошло из-за её роста по предприятиям следующих видов экономической деятельности: производство машин и оборудования (на 9%), производство и распределение электроэнергии, газа и воды (на 5,5%), металлургическое производство и производство готовых металлических изделий (на 2,3%), химическое производство (на 2,1%), оптовая и розничная торговля (на 0,5%). Уменьшение объема долгосрочных обязательств наблюдалось на предприятиях, сельского хозяйства, охоты и лесного хозяйства (на 4,9%), по производству пищевых продуктов, включая напитки, и табака (на 7,4%). Сложившаяся динамика краткосрочных и долгосрочных обязательств привела к тому, что доля краткосрочных обязательств в структуре привлеченного капитала уменьшилась с 80,5% на начало до 80,1% на конец отчетного периода. Формирование обязательств происходило в результате привлечения средств, как в форме кредитов[12] и займов[13], так и кредиторской задолженности. Величина кредитов и займов за отчетный период уменьшилась на 2,3%, кредиторской задолженности – увеличилась на 4,8%. Наиболее активно займы и кредиты наращивались предприятиями по производству машин и оборудования (на 15,3%), по производству пищевых продуктов, включая напитки, и табака (на 10,7%). Увеличение кредиторской задолженности наблюдалось у предприятий сельского хозяйства, охоты и лесного хозяйства (на 92,7%), строительства (на 15%), по производству пищевых продуктов, включая напитки, и табака (на 13,7%), металлургического производства и производства готовых металлических изделий (на 4,1%), по производству и распределению электроэнергии, газа и воды (на 0,9%), по производству машин и оборудования (на 0,8%). В составе обязательств доля кредиторской задолженности увеличилась с 51,9% до 54%, а доля займов и кредитов, соответственно, уменьшилась с 48,1% до 46%. Максимальная доля займов и кредитов сложилась на предприятиях по производству пищевых продуктов, включая напитки, и табака (64,5%), сельского хозяйства, охоты и лесного хозяйства (57,5%), кредиторской задолженности – на предприятиях строительства (100%), транспорта и связи (88,3%), металлургического производства и производства готовых металлических изделий (83,2%).

3. Управление активами и пассивами

3.1. Самофинансирование предприятийОценку эффективности формирования собственного капитала и его использования отражает динамика показателей самофинансирования предприятий. Доля собственного капитала в итоге баланса представляет собой общую характеристику уровня самофинансирования предприятий. Увеличение в I квартале 2015 года удельного веса собственного капитала в итоге баланса предприятий с 40,9% до 41,6% означает рост уровня самофинансирования. На конец отчетного периода самый высокий уровень самофинансирования был зафиксирован у предприятий сельского хозяйства, охоты и лесного хозяйства (94,6%), строительства (89,2%), химического производства (91,7%), транспорта и связи (85,2%), самый низкий – у предприятий по производству машин и оборудования (25,7%). Фактический уровень самофинансирования, исходя из доли чистых активов в итоге баланса предприятий, на 31.03.2015 составил 40,9%, несколько увеличившись по сравнению с началом отчётного периода (40,2%). 3.2. Формирование оборотного капиталаДинамика составляющих капитала в I квартале 2015 года предопределила улучшение ситуации в сфере обеспеченности собственными оборотными средствами. Объём указанных средств увеличился на 26,4%. Это произошло в частности из-за их увеличения на предприятиях сельского хозяйства, охоты и лесного хозяйства (на 5,4%), строительства (на 1%), оптовой розничной торговли (на 8,2%), химического производства (на 23,8%). Снижение объёма собственных оборотных средств наблюдалось на предприятиях по производству и распределению электроэнергии, газа и воды (на 39,2%). На предприятиях остальных рассматриваемых видов экономической деятельности собственные оборотные средства отсутствовали. 3.3. ЗаимствованиеВ отчетном периоде у предприятий края сохранилась необходимость привлечения дополнительных средств в форме кредитов и займов для обеспечения своей хозяйственной деятельности. В ссудной форме предприятия уменьшали сумму краткосрочных кредитов и займов (на 5%) и увеличивали объём долгосрочных заёмных средств (на 1,5%). В результате отношение долгосрочных кредитов и займов к краткосрочным увеличилось с 67,4% до 72,1%. По оценкам предприятий средние ставки по кредитам, полученным в рублях, в I квартале 2015 года увеличились с 14% до 17%. Неизменность процентных ставок отметили только предприятия металлургического производства и производства готовых металлических изделий. При этом объем кредитов уменьшился на 8%, а займов – увеличился на 22,3%. По состоянию на 31.03.2015 доля банковских кредитов в составе ссудной задолженности снизилась с 81,3% до 76,6%, тогда как доля займов увеличилась, соответственно, с 18,7% до 23,4%. Средства кредитных организаций предприятия по-прежнему привлекали, главным образом, на краткосрочной основе. При этом объем краткосрочных кредитов уменьшился на 12,7%, долгосрочных – на 1,3%. Это привело к уменьшению степени напряженности платежей по кредитам[14] с 58,9% до 55,9%. Наиболее высокая степень напряженности платежей сложилась в производстве машин и оборудования и производстве и распределении электроэнергии, газа и воды, где до 31.03.2016 предприятиям предстоит погасить, соответственно, 89,8% и 77,6% обязательств перед кредитными организациями. Увеличение задолженности перед другими организациями произошло, как за счет краткосрочной составляющей, так и за счёт долгосрочной. Величина краткосрочных займов увеличилась на 26,2%, долгосрочных – на 15,5%. Данная динамика привела к тому, что степень напряженности платежей по займам увеличилась с 63,3% до 65,4%. Высокая напряженность платежей сложилась на предприятиях оптовой и розничной торговли, по производству пищевых продуктов, включая напитки, и табака, по производству и распределению электроэнергии, газа и воды, по производству машин и оборудования, где до 31.03.2016 предприятиям предстоит погасить 100% обязательств перед другими организациями. 3.4. Состояние расчетовВ I квартале 2015 года объем кредиторской задолженности предприятий-участников мониторинга увеличился на 4,7%. Увеличение кредиторской задолженности произошло на предприятиях сельского хозяйства, охоты и лесного хозяйства (на 92,7%), строительства (на 15%), по производству пищевых продуктов, включая напитки, и табака (на 13,7%), по производству и распределению электроэнергии, газа и воды (на 10%), металлургического производства и производства готовых металлических изделий (на 4,1%), по производству машин и оборудования (на 0,8%). Объём кредиторской задолженности уменьшился на предприятиях следующих видов экономической деятельности: транспорт и связь (на 15,5%), оптовая и розничная торговля (на 11,1%), химическое производство (на 9,1%). За отчетный период нормальная кредиторская задолженность[15] увеличилась на 4,8%, просроченная – на 0,8%. В результате доля просроченной кредиторской задолженности в общем объеме кредиторской задолженности уменьшилась с 2,4% на 31.12.2014 до 2,3% на 31.03.2015. Таким образом, качество кредиторской задолженности улучшилось. Просроченная кредиторская задолженности наблюдалась на предприятиях транспорта и связи (2,3%), по производству машин и оборудования (3,6%), по производству и распределению электроэнергии, газа и воды (44%). На предприятиях остальных рассматриваемых видов экономической деятельности просроченная кредиторская задолженность отсутствовала. Дебиторская задолженность увеличилась на 13,2%. Увеличение данного показателя произошло по предприятиям следующих видов экономической деятельности: строительство (на 78,9%), металлургическое производство и производство готовых металлических изделий (на 45%), транспорт и связь (на 38,9%), сельское хозяйство, охота и лесное хозяйство (на 24,8%), производство пищевых продуктов, включая напитки, и табака (на 11,6%), производство и распределение электроэнергии, газа и воды (на 10%), химическое производство (на 5,4%). Уменьшение объёмов дебиторской задолженности наблюдалось на предприятиях по производству машин и оборудования (на 9,5%), оптовой и розничной торговли (на 1%). Увеличение дебиторской задолженности произошло за счет нормальной дебиторской задолженности[16], объем которой по сравнению с началом отчётного периода увеличился на 11,9%, и просроченной дебиторской задолженности (увеличение на 28,9%). Сложившаяся динамика повлияла на удельный вес просроченной дебиторской задолженности в общем объёме дебиторской задолженности, на 31.03.2015 он составил 8,9% (на начало периода – 7,8%). Такая задолженность наблюдалась на предприятиях транспорта и связи (21,4%), по производству машин и оборудования (40,5%), по производству и распределению электроэнергии, газа и воды (92,2%). На предприятиях остальных видов экономической деятельности просроченной дебиторской задолженности не было. Формирование расчетов предприятиями привело к образованию нетто-кредиторской задолженности. Величина кредиторской задолженности к концу отчётного периода на 37,1% превысила величину совокупной дебиторской задолженности. Это означает чистое временное привлечение средств в оборот, что можно считать фактором, положительно влияющим на развитие производства. При этом наибольшая нетто-кредиторская задолженность образовалась на предприятиях металлургического производства и производства готовых металлических изделий, по производству машин и оборудования. Необеспеченная кредиторская задолженность[17] на конец отчётного периода наблюдалась на предприятиях следующих видов экономической деятельности: металлургическое производство и производство готовых металлических изделий (97,9%), производство машин и оборудования (67,5%), оптовая и розничная торговля (51,9%), производство пищевых продуктов, включая напитки, и табака (19,9%), производство и распределение электроэнергии, газа и воды (2,7%). По сравнению с соответствующим периодом предыдущего года увеличилась доля бартера и зачетов по отношению к выручке предприятий (с 10% до 34%). Наиболее высокой она была на предприятиях металлургического производства и производства готовых металлических изделий (99%), наиболее низкой - на предприятиях строительства (1%). 3.5. Инвестиционная деятельность предприятийВ I квартале 2015 года по сравнению с соответствующим периодом предыдущего года произошло незначительное снижение инвестиционной активности предприятий выборки. Объем инвестиционных (внеоборотных) активов в отчётном периоде уменьшился на 0,2%, а в I квартале 2014 года – увеличился на 0,4%. Объём нефинансовых активов, входящих в состав внеоборотных активов, уменьшился на 0,3%. При этом величина доходных вложений в материальные ценности уменьшилась на 3,6%. К концу отчетного периода 95,5% инвестиционных активов предприятий приходилось на нефинансовые активы, 4,5% – на долгосрочные финансовые вложения. Эффективность инвестиционной деятельности составила 75,6%, т.е. на 1 рубль, вложенный в инвестиционные активы, было получено 0,756 рубля выручки от продаж. Наиболее высокие показатели эффективности сложились в оптовой и розничной торговле, производстве машин и оборудования. 3.6. Потоки денежных средствРезультатом деятельности предприятий-участников мониторинга по итогам I квартала 2015 года стал чистый отток денежных средств, что привело к уменьшению на 1,8% запаса платежных средств (денежные средства в кассах, на расчетных и валютных счетах). Основным источником поступления денежных средств стали внутренние источники финансирования[18], которые обеспечили 54,2% общего объема поступлений. За счет внешних источников финансирования[19] были сформированы оставшиеся 45,8%. Расходование большей части средств (93,2%), поступивших на предприятия к концу отчетного периода, привело к образованию финансовых активов[20]. Расходование меньшей части поступлений (6,8%) – к формированию нефинансовых активов.[21] В отчетном периоде финансовая деятельность играла ведущую роль в обеспечении поступлений денежных средств (55,9% общего объема ресурсов), 31,5% поступлений были получены от производственной деятельности и 12,6% - от инвестиционной. Наибольший объем расходования был связан с производственной деятельностью (60,7% от общей суммы расходов). Доля затрат на финансовую деятельность составила 28,7%, инвестиционную – 10,6%. Чистый отток средств от производственной (текущей) деятельности сложился в результате превышения объема расходования, связанного с увеличением дебиторской задолженности (77,9% расходов), уменьшением доходов будущих периодов, оценочных обязательств, прочих краткосрочных обязательств (15,1%), прочих оборотных активов (6,9%), над объёмом поступлений, связанных с увеличением кредиторской задолженности (80,6% доходов), уменьшением налога на добавленную стоимость (10,3%), увеличением отложенных налоговых обязательств, оценочных обязательств, прочих долгосрочных обязательств (7,8%), уменьшением запасов (1,2%). Чистый приток денежных средств от инвестиционной деятельности образовался в результате превышения объёмов поступлений, связанных с уменьшением основных средств (96% доходов), нематериальных активов (без поисковых), результатов исследований и разработок (1,2%), доходных вложений в материальные ценности (1%), над объёмом расходов, связанных с увеличением отложенных налоговых активов, прочих внеоборотных активов (99,6% расходов), долгосрочных финансовых вложений (0,4%). Образование чистого притока средств от финансовой деятельности было обусловлено превышением объёмов поступлений, связанных с увеличением нераспределенной прибыли (41,1%), краткосрочных и долгосрочных обязательств по займам (33,4%), уменьшением краткосрочных финансовых вложений (18,8%), увеличением переоценки внеоборотных активов (6,4%), уставного капитала (0,2%), над объёмом затрат, связанных с уменьшением краткосрочных и долгосрочных обязательств по кредитам (100%).

4. Эффективность управления капиталом

4.1. Состояние ликвидностиВысоколиквидные активы[22] предприятий выборки в I квартале 2015 года увеличились на 5,9%. Это произошло в результате увеличения объема указанных активов на предприятиях ряда видов экономической деятельности: металлургическое производство и производство готовых металлических изделий (на 45,4%), сельское хозяйство, охота и лесное хозяйство (на 35,5%), транспорт и связь (на 33,8%), химическое производство (на 23,3%), производство пищевых продуктов, включая напитки, и табака (на 10,6%), строительство (на 1,6%). Уменьшение объёма высоколиквидных активов наблюдалось по предприятиям по производству машин и оборудования (на 23,9%), оптовой и розничной торговли (на 8,7%), по производству и распределению электроэнергии, газа и воды (на 5,7%). Объем низколиквидных активов[23] предприятий увеличился на 0,6% вследствие роста их объема на предприятиях ряда видов экономической деятельности, за исключением оптовой и розничной торговли (на 6,3%), производства пищевых продуктов, включая напитки, и табака (на 3,1%), сельского хозяйства, охоты и лесного хозяйства (на 3,5%), транспорта и связи (на 2,2%), металлургического производства и производства готовых металлических изделий (на 0,4%). Наиболее значительно указанные активы увеличились на предприятиях по производству и распределению электроэнергии, газа и воды (на12,7%), производству машин и оборудования (на 11,9%). С точки зрения ликвидности структура активов улучшилась. Структурный коэффициент ликвидности активов предприятий[24] увеличился с 0,344 до 0,362. По состоянию на 31.03.2015 высоколиквидные активы составили 34,4% к общему объему низколиквидных активов. Наиболее высокие показатели сложились по предприятиям строительства (3,503), химического производства (0,713), по производству и распределению электроэнергии, газа и воды (0,506), наиболее низкие - по предприятиям металлургического производства и производства готовых металлических изделий (0,058), транспорта и связи (0,093). Обеспеченность текущих обязательств предприятий оборотными активами повысилась. Коэффициент текущей ликвидности[25], или коэффициент покрытия, который показывает, какую часть текущих обязательств по кредитам и расчетам можно погасить, мобилизовав все оборотные средства, увеличился с 1,118 до 1,148. Наиболее высокие показатели сложились по предприятиям сельского хозяйства, охоты и лесного хозяйства (12,838), химического производства (8,224), строительства (7,578), наиболее низкие – по предприятиям металлургического производства и производства готовых металлических изделий (0,089), по производству и распределению электроэнергии, газа и воды (0,646), транспорта и связи (0,687). Повысилась способность предприятий погашать текущие обязательства, используя высоколиквидные активы (денежные средства и денежные требования). Коэффициент обеспеченности деньгами и денежными требованиями[26] увеличился с 0,538 до 0,568. Наиболее высоким он был на предприятиях строительства (7,184), химического производства (6,448), сельского хозяйства, охоты и лесного хозяйства (3,676), наиболее низким – по предприятиям металлургического производства и производства готовых металлических изделий (0,021), по производству машин и оборудования (0,194). По причине уменьшения объёма денежных средств, незначительно снизилась способность предприятий немедленно погашать свои обязательства. Коэффициент абсолютной ликвидности[27] уменьшился с 0,097 до 0,095, т.е. по состоянию на 31.03.2015 предприятия были способны незамедлительно погасить 9,5% своих текущих обязательств. Самая высокая способность немедленного погашения своих текущих обязательств отмечена в строительстве (6,615), химическом производстве (3,861), сельском хозяйстве, охоте и лесном хозяйстве (2,114), самая низкая - у предприятий транспорта и связи (0,003), по производству пищевых продуктов, включая напитки, и табака (0,003). Структурный коэффициент ликвидности оборотных активов[28] увеличился с 0,877 до 0,910. Наиболее высокие показатели сложились у предприятий строительства (18,207), химического производства (3,631), транспорта и связи (2,157), наиболее низкие – у предприятий металлургического производства и производства готовых металлических изделий (0,313), по производству машин и оборудования (0,244). 4.2. РентабельностьВыручка от реализации произведенной продукции (работ, услуг) предприятий-участников мониторинга в I квартале 2015 года увеличилась по сравнению соответствующим периодом предыдущего года на 10,5%. Рост объёма выручки наблюдался на предприятиях строительства (в 2,1 раза), по производству и распределению электроэнергии, газа и воды (на 55,2%), сельского хозяйства, охоты и лесного хозяйства (на 53,6%), химического производства (на 52,9%), по производству пищевых продуктов, включая напитки, и табака (на 39,8%), по производству машин и оборудования (на 20,5%), транспорта и связи (на 2,6%). Уменьшение объёма выручки наблюдалось на предприятиях металлургического производства и производства готовых металлических изделий (на 44,3%), оптовой и розничной торговли (на 0,6%). Затраты предприятий в I квартале 2015 года были на 6% выше, чем в соответствующем периоде предыдущего года. Рост затрат наблюдался на предприятиях по производству и распределению электроэнергии, газа и воды (в 2,2 раза), строительства (на 84,1%), по производству пищевых продуктов, включая напитки, и табака (на 36,1%), химического производства (на 31,4%), по производству машин и оборудования (на 13,1%). Снижение затрат наблюдалось на предприятиях металлургического производства и производства готовых металлических изделий (на 23,7%), транспорта и связи (на 3,4%), оптовой и розничной торговли (на 1,5%), сельского хозяйства, охоты и лесного хозяйства (на 0,3%). Объем выручки, полученной на 1 рубль произведенных затрат, по сравнению с соответствующим периодом предыдущего года увеличился с 1,09 до 1,14 рубля. Прибыль от продаж по сравнению с соответствующим периодом предыдущего года увеличилась на 61%. При этом прибыль была получена на предприятиях следующих видов экономической деятельности: сельское хозяйство, охота и лесное хозяйство, оптовая и розничная торговля, транспорт и связь, производство пищевых продуктов, включая напитки, и табака, химическое производство, производство машин и оборудования, производство и распределение электроэнергии, газа и воды. По предприятиям остальных видов экономической деятельности был получен убыток от продаж. Рентабельность продаж предприятий в отчетном периоде составила 11,9% (в I квартале 2014 года – 10,1%), т.е. на один рубль реализованной продукции приходилось 11,9 копеек прибыли. Наиболее высокий уровень рентабельности продаж отмечен в химическом производстве (48,2%), сельском хозяйстве, охоте и лесном хозяйстве (37,6%), на транспорте и связи (32,9%). Убыточность продаж наблюдалась по предприятиям металлургического производства и производства готовых металлических изделий (105,4%), строительства (11,8%). В I квартале 2015 года предприятиями было получено прибыли до налогообложения на 57,8% больше, чем в соответствующем периоде 2013 года. На улучшение данного показателя оказало влияние увеличение объема балансовой прибыли на предприятиях сельского хозяйства, охоты и лесного хозяйства, транспорта и связи, химического производства, по производству машин и оборудования, а также уменьшение убытка от продаж на предприятиях оптовой и розничной торговли и получение прибыли вместо убытка на предприятиях строительства, по производству пищевых продуктов, включая напитки, и табака. Рентабельность активов, рассчитанная исходя из прибыли до налогообложения, составила 2,7%. Наибольшее значение данного показателя наблюдалось в химическом производстве (15,3%), на транспорте и связи (6,9%), сельском хозяйстве, охоте и лесном хозяйстве (5,7%). В то же время убыточность активов наблюдалась на предприятиях металлургического производства и производства готовых металлических изделий (12,4%), оптовой и розничной торговли (0,4%). Показатели рентабельности оборотного и собственного капитала составили, соответственно, 5% и 6,6%. Коэффициент оборачиваемости активов[29] составил 0,338 оборота за период. Таким образом, полученный объем выручки компенсировал 33,8% стоимости средств, вложенных предприятиями в активы. Коэффициент оборачиваемости оборотных активов[30] составил в среднем 0,612, т.е. период одного оборота оборотного капитала – 4,9 месяца. Доля рентабельных предприятий в I квартале 2015 года увеличилась по сравнению соответствующим периодом 2013 года с 59% до 63,9% от общего числа участников мониторинга. Наибольший удельный вес рентабельных предприятий отмечен на предприятиях химического производства, (100%), сельского хозяйства, охоты и лесного хозяйства (100%). Доля убыточных предприятий составила 33,3%. Наибольший удельный вес убыточных предприятий наблюдался на предприятиях металлургического производства и производства готовых металлических изделий (100%). Общим финансовым результатом деятельности предприятий выборки по итогам I квартала 2015 года, как и в соответствующем периоде 2013 года, стала чистая прибыль. Прибыль была получена на предприятиях большинства рассматриваемых видов экономической деятельности. При этом рост чистой прибыли по сравнению с соответствующим периодом предыдущего года наблюдался на предприятиях сельского хозяйства, охоты и лесного хозяйства, химического производства, по производству машин и оборудования. Чистую прибыль в отчётном периоде вместо чистого убытка в соответствующем периоде предыдущего года получили на предприятиях строительства, по производству пищевых продуктов, включая напитки, и табака. Чистый убыток получили предприятия оптовой и розничной торговли, металлургического производства и производства готовых металлических изделий. [1]Величина активов в среднем на одно предприятие. [2] Долгосрочные и краткосрочные обязательства. [3] Капитал и резервы. [4] По результатам анализа данных конъюнктурных анкет предприятий-участников мониторинга Банком России. [5] Основной капитал, или внеоборотные активы, предприятий включает в себя остаточную стоимость основных средств, доходных вложений в материальные ценности, долгосрочных финансовых вложений, нематериальных и прочих внеоборотных активов. [6] Оборотный капитал, или оборотные активы, предприятий включает в себя запасы, дебиторскую задолженность, краткосрочные финансовые вложения, денежные средства, прочие оборотные активы. [7] Отношение оборотного капитала к основному капиталу. [8] Соотношение привлеченных и собственных средств. [9] Формируются в результате передачи основных средств в аренду и по лизингу. [10] Финансовые инвестиции в дочерние и зависимые организации, а также инвестиционные вложения в ценные бумаги. [11] Собственный капитал, которым они фактически располагали. [12] Средства, полученные от банков. [13] Средства, полученные от других организаций. [14] Доля кредитов со сроками погашения до 12 месяцев в общем объеме кредитов. [15] Кредиторская задолженность без учета просроченной кредиторской задолженности. [16] Дебиторская задолженность без учета просроченной дебиторской задолженности. [17] Кредиторская задолженность, не обеспеченная денежными требованиями (предстоящими платежами) и денежными средствами. [18] К внутренним источникам финансирования относятся уменьшение основных средств, нематериальных активов, прочих внеоборотных активов, запасов, дебиторской задолженности, прочих оборотных активов и увеличение собственного капитала. [19] К внешним источникам финансирования относятся увеличение кредиторской задолженности, краткосрочных и долгосрочных заемных средств, в том числе и банковских кредитов. [20] Финансовые активы включают НДС, долгосрочные и краткосрочные финансовые вложения, дебиторская задолженность и денежные средства. [21] Нефинансовые активы включают основные средства, доходные вложения в материальные ценности, нематериальные активы, прочие внеоборотные и оборотные активы, запасы. [22] Краткосрочная дебиторская задолженность без учета просроченной, краткосрочные финансовые вложения и денежные средства. [23] Внеоборотные активы, долгосрочная и просроченная дебиторская задолженность, запасы, НДС по приобретенным ценностям и прочие оборотные активы. [24] Отношение величины высоколиквидных активов к объему низколиквидных активов. [25] Отношение суммы оборотных активов к объему краткосрочных обязательств. [26] Отношение высоколиквидных активов к текущим обязательствам. [27] Отношение суммы денежных средств предприятий к их текущим обязательствам. [28] Отношение высоколиквидных оборотных активов к оборотным активам с меньшей ликвидностью. [29] Отношение выручки от продаж к средней величине активов за период. [30] Отношение выручки от продажи к средней величине оборотных активов за период. Редакция Doc22 выражает признательность за предоставление эксклюзивных материалов и.о. управляющего Отделением по Алтайскому краю Сибирского главного управления Банка России Татьяне Михайловне Винокуровой, начальнику Сводно-экономического отдела Владимиру Александровичу Галенко, а также заведующему сектором отдела экономического анализа и мониторинга предприятий Анне Геннадьевне Старцевой и ведущему экономисту сектора экономического анализа и мониторинга предприятий Сводно-экономического отдела Андрею Николаевичу Харченко.

|